Hiện nay, thanh toán quốc tế là hoạt động thiết yếu đóng vai trò quan trọng trong việc hội nhập của các doanh nghiệp. Vì thế, các phương thức thanh toán quốc tế ngày càng được sử dụng phổ biến rộng rãi. Tuy nhiên, sự phát triển và phổ biến của các phương thức thanh toán quốc tế lại chứa các tiềm ẩn rủi ro cho doanh nghiệp.

Hãy cùng DHD tìm hiểu rõ hơn về các rủi ro của các phương thức thanh toán quốc tế qua bài viết này nhé.

Thanh toán quốc tế là gì?

Thanh toán quốc tế (Payment International) là việc thanh toán của hợp đồng mua bán hàng hóa quốc tế hoặc hợp đồng dịch vụ có yếu tố nước ngoài giữa các bên trong hợp đồng với nhau. Ngân hàng là người trung gian thực hiện việc thanh toán này và thanh toán sẽ gắn liền với thay đổi tỷ giá ngoại hối qua từng thời điểm.

Hay đơn giản thanh toán quốc tế là hoạt động thanh toán có các yếu tố nước ngoài như:

Đối tượng tham gia hoạt động thanh toán quốc tế từ hai quốc gia trở lên.

Các hoạt động thanh toán quốc tế đều phải có liên quan đến hệ thống pháp luật của mỗi quốc gia.

Sử dụng ngoại tệ tự do chuyển đổi trong các phương thức. Ngoài ra còn có thể chuyển khoản hoặc hối phiếu.

Những rủi ro trong thanh toán quốc tế

Trong thanh toán quốc tế có tiềm ẩn các rủi ro phát sinh trong quá trình thực hiện hoạt động thanh toán. Nguyên nhân có thể phát sinh từ giữa các bên tham gia thực hiện thanh toán hoặc là những nguyên nhân khách quan khác như chính trị, thiên tai,…

Rủi ro ro của các phương thức thanh toán quốc tế cũng tương tự như các rủi ro của các giao dịch thanh toán trong nước, tuy nhiên nó sẽ mang tính phức tạp hơn vì do khoảng cách địa lý, khác biệt về văn hóa, chính trị, luật pháp,…

Bạn có thể quan tâm:

Rủi ro của các phương thức thanh toán quốc tế phổ biến

Rủi ro của các phương thức thanh toán quốc tế tùy thuộc theo phân loại của các phương thức thanh toán quốc tế như sau:

Phương thức thanh toán chuyển tiền (Remittance)

Phương thức thanh toán chuyển tiền thường được sử dụng trong trường hợp hai bên mua bán quen biết và đã hợp tác đã lâu dài. Phương thức này được thực hiện nhanh chóng và có chi phí thấp. Tuy nhiên, phương thức này được xem là phương thức có rủi ro lớn nhất cho cả hai bên mua bán.

Các rủi ro của phương thức thanh toán thanh toán này như sau:

Chuyển tiền trả trước (T/T)

Đây là phương thức người mua (nhập khẩu) thanh toán cho người bán trước khi nhận hàng. Các rủi ro lúc này sẽ tập trung vào phía người mua nhiều hơn. Cụ thể như sau:

Đối với người mua (nhập khẩu)

- Người bán có thể không gửi hàng hoặc có thể giao hàng trễ.

- Hàng hóa có thể không đạt chất lượng, hư hỏng, lỗi nhiều.

- Ảnh hưởng đến lợi nhuận của người mua sẽ bị giảm.

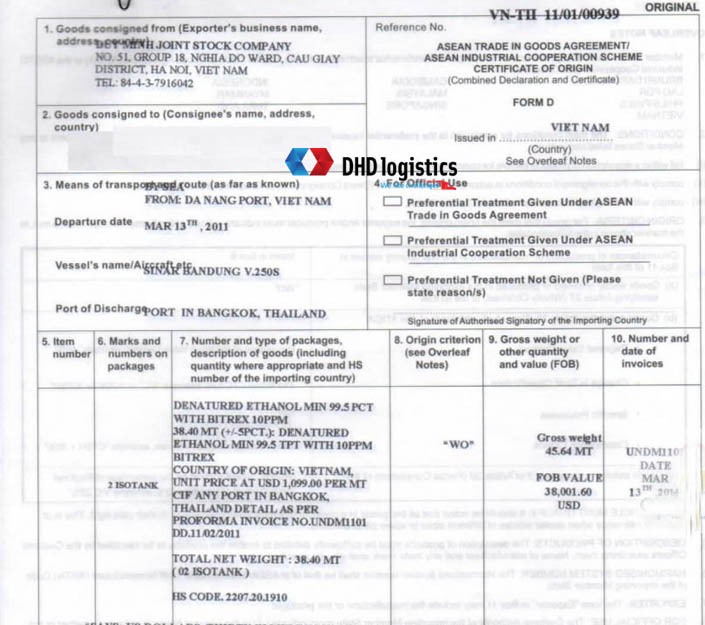

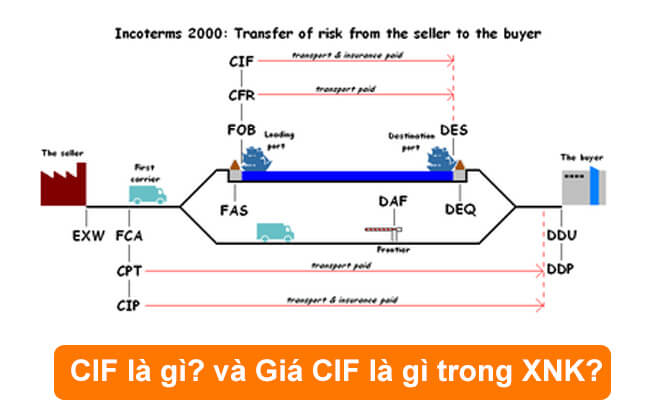

- Nếu mua bán theo điều kiện C thì người mua có thể gặp khó khăn trong việc giám sát thời gian mà người bán gửi hàng.

- Nếu mua bán theo điều kiện F rủi ro giám sát thời gian sẽ được giảm thiểu vì đơn vị vận chuyển sẽ là do người mua chỉ định.

Đối với người bán (xuất khẩu)

Người bán (xuất khẩu) đã được thanh toán một khoản tiền trước khi giao hàng cho nên rủi ro của người bán trong trường hợp này khá thấp.

Chuyển tiền trả sau (T/T after shipment)

Phương thức này sau khi nhận hàng thì người mua (nhập khẩu) sẽ thanh toán cho người bán (xuất khẩu). Rủi ro lúc này sẽ tập trung vào người bán nhiều hơn, cụ thể như sau:

Đối với người bán (xuất khẩu)

- Khó kiểm soát hàng hóa sau khi giao hàng.

- Có khả năng người mua (nhập khẩu) không thanh toán hoặc thanh toán chậm, dẫn đến bên bán bị ứ đọng vốn trong thanh toán.

- Người chịu trách nhiệm thanh toán hối phiếu, có thể không có khả năng thanh toán – do tranh tranh chấp/ không đủ khả năng trả nợ,…

- Không có đủ tiền tệ.

Đối với người mua (nhập khẩu):

Đối với phương thức thanh toán này, người mua sẽ không có rủi ro tiềm ẩn nào.

Phương thức ghi sổ

Phương thức ghi sổ là phương thức mà người bán sau khi giao hàng thành công sẽ ghi nợ vào cuốn sổ theo dõi và thanh toán sẽ được thực hiện theo định kỳ mà hai bên đã thỏa thuận. Đối với hình thức này sẽ được áp dụng trong trường hợp mà hai bên đã hợp tác lâu dài, có sự tín nhiệm và đã theo hình thức này lâu dài.

Các rủi ro của phương thức này thường sẽ ảnh hưởng đến người bán cao hơn so với người mua cụ thể như sau:

Đối với người mua (nhập khẩu)

Trong phương thức thanh toán này, người mua được nhiều thuận lợi hơn vì người mua sẽ thanh toán sau khi nhận được hàng có khi tiêu thụ xong hàng hóa và dịch vụ.

Đối với người bán (xuất khẩu)

Bên cạnh việc tiêu thụ được hàng hóa và vẫn giữ được thị trường truyền thống. Người bán sẽ chịu những rủi ro như sau:

Không còn giữ quyền kiểm soát hàng hóa nguy cơ có thể không nhận được thanh toán.

Các yếu tố khách quan như chính trị, luật pháp về thương mại ảnh hưởng đến các quy định thanh toán làm chậm trễ hoặc tạm ngừng thanh toán cho người bán

Vốn của người bán bị đọng lại ảnh hưởng đến duy trì kinh doanh.

Phương thức nhờ thu kèm chứng từ

Phương thức nhờ thu kèm chứng từ là khi người bán sau khi giao hàng thành công sẽ lập bộ chứng từ và nhờ ngân hàng thu hộ số tiền được ghi trên hối phiếu chứng từ. Phương thức nhờ thu kèm chứng từ sẽ có hai hình thức là thu chứng từ trả nhanh (D/P) và thu chứng từ trả chậm (D/A).

Các rủi ro của hình thức này cụ thể như sau:

Đối với thanh toán thu chứng từ trả nhanh D/P

Sau khi giao hàng thành công, người bán sẽ lập chứng từ nhờ ngân hàng thu tiền hộ, ngân hàng phục vụ người mua sẽ giao bộ chứng từ cho đi nhận hàng đổi lấy phải thanh toán. Người bán muốn được nhận hàng sẽ phải thanh toán mới được nhận hàng.

Đối với người mua (nhập khẩu)

Hàng nhận về có thể không đạt yêu cầu về chất lượng và mẫu mã nhưng đã thanh toán tiền dẫn đến giảm lợi nhuận kinh doanh.

Đối với người bán (xuất khẩu)

Người bán có thể kiểm soát được hàng hóa, tuy nhiên nếu không được thanh toán thì người bán sẽ chịu các khoản phát sinh về ngân hàng và chi phí kho bãi, lưu kho,…

Người mua không có khả năng thanh toán do không đủ khả năng trả nợ hoặc các yếu tố khách quan như tranh chấp, thiên tai, các yếu tố chính trị,…

Không có đủ ngoại tệ.

Đối với phương thức thanh toán trả chậm (D/A)

Người bán sau khi giao hàng thành công sẽ gửi chứng từ cho ngân hàng nhờ thu để thu hộ tiền từ người mua. Sau khi ngân hàng giao bộ chứng từ, người mua phải chấp nhận hối phiếu thanh toán. Sau khi chấp nhận thanh toán, người mua sẽ đến thời hạn thanh toán với ngân hàng.

Đối với người bán (xuất khẩu)

- Người mua không có khả năng thanh toán do các yếu tố khách quan.

- Một khi người mua đã chấp nhận hối phiếu, thì người mua sẽ không còn kiểm soát được hàng hóa.

- Không đủ ngoại tệ.

Đối với người mua (nhập khẩu)

- Người mua nhận chứng từ thanh toán rồi mới được nhận hàng, việc thanh toán và nhận hàng rời rạc, không đảm bảo chất lượng của hàng hóa.

- Chứng từ, hối phiếu có thể bị làm giả.

- Bên cạnh đó còn có rủi ro của ngân hàng: các rủi ro về tác nghiệp, rủi ro chung về tín dụng vì thề Ngân hàng cần thực hiện đúng theo chỉ dẫn của khách hàng và theo quy tắc Thống nhất về nhờ thu (URC).

Phương thức tín dụng chứng từ (Letter of Credit – L/C)

Phương thức tín dụng chứng từ là phương thức thanh toán dựa theo yêu cầu của người mua (nhập khẩu). Ngân hàng sẽ mở tín dụng (văn bản bảo lãnh) cam kết với người thụ hưởng (người bán) về thanh toán, chấp nhận hối phiếu,…

Phương thức này được thực hiện dựa trên chứng từ nên sẽ có những rủi ro như sau:

- Chứng từ bị giả mạo, hàng hóa không đủ hoặc không đạt chất thì người mua bắt buộc phải thanh toán bất kì tình huống nào.

- Hàng hóa và chứng từ không được giao cùng nhau, nên ảnh hưởng đến quá trình nhận hàng.

- Phương thức này có chi phí cao, có khi không áp dụng được các quy định của L/C nên có thể trì hoãn việc thanh toán, có khi bị từ chối thanh toán ảnh hưởng đến doanh thu người bán.

- Sự thay đổi tỷ giá khi thời điểm giao hàng và thời điểm thanh toán.

- Rủi ro không thể lấy ký quỹ do ngân hàng phát hành bị phá sản.

Các biện pháp hạn chế rủi ro trong thanh toán quốc tế

Để hạn chế được những rủi ro trong thanh toán quốc tế, doanh nghiệp phải có các nguyên tắc để đảm bảo an toàn khi thực hiện thanh toán quốc tế. Cụ thể như:

- Hợp đồng thương mại giữa các bên phải được đảm bảo và cam kết về tất cả các thông tin được cung cấp

- Các nghĩa vụ, trách nhiệm và địa chỉ trong hợp đồng phải chính xác và cụ thể tránh được các tình huống đáng tiếc xảy ra

- Tuân thủ các quy tắc an toàn khi thực hiện thanh toán quốc tế qua tài khoản ngân hàng

- Nếu có bất kì yếu tố trái phép thì cần báo ngay cho các cơ quan có thẩm quyền hoặc ngân hàng để tạm ngừng giao dịch

- Đọc kỹ các chính sách mà các đơn vị có nghĩa vụ cung cấp hoặc các dịch vụ nhận hàng trước khi thanh toán để tránh các rủi ro không đáng

- Mọi chi tiết giao dịch và các chứng từ liên quan đều phải được lưu giữ lại để phục vụ cho quá trình tra soát sau này.

Mỗi phương thức thanh toán quốc tế nào cũng tiềm ẩn những rủi ro riêng, vì thế doanh nghiệp cần phải cẩn thận trong quá trình ký kết hợp đồng và tuân thủ theo những nguyên tắc để hạn chế được những rủi ro xảy ra. Bên cạnh đó, doanh nghiệp nên chọn một đơn vị cung cấp các dịch vụ thanh toán uy tín và chuyên nghiệp

DHD Logistics là một trong những công ty dẫn đầu ngành Logistic hiện nay. DHD cung cấp tất cả các dịch vụ chính như thanh toán hộ, dịch vụ hải quan, vận chuyển quốc tế, order hộ hàng.

Với định hướng luôn cung cấp cho khách hàng những dịch vụ tận tâm, giá thành rẻ, chất lượng tốt và chuyên nghiệp để đem lại cho khách hàng những trải nghiệm dịch vụ tốt nhất.

Trên đây là những thông tin về rủi ro của các phương thức thanh toán quốc tế mà DHD đã cung cấp. Hy vọng những thông tin này đã đem lại cho khách hàng những điều bổ ích. Nếu gặp khó khăn trong quá trình thanh toán hãy liên hệ với DHD, chúng tôi sẽ cung cấp những dịch vụ thanh toán để giảm được các rủi ro nhất có thể.

CÔNG TY CỔ PHẦN QUỐC TẾ DHD

Fanpage: DHD Logistics

Hotline: 0973996659

Email: cskh.dhdlogistics@gmail.com

Website: https://dhdlogistics.com/

VP Hà Nội: Số 28 Duy Tân, Dịch Vọng Hậu, Cầu Giấy, Hà Nội

VP HCM: 791/24 Trần Xuân Soạn, Tân Hưng, Quận 7, Hồ Chí Minh.